資金調達チェック診断

資金調達のプロフェッショナルが集結!

日本全国の資金調達をサポートする情報サイトです

タチアゲは、日本全国の事業者様のための資金調達プラットフォームとして、

専門的なサポートを提供しています。

資金調達に関する情報や知識の提供を通じて、経営者の皆様が最適な資金調達方法を見つけられるようお手伝いします。

安定的な売掛金があればOK安定的な売掛金があればOK

Q. ファクタリングってなに?

企業様(あなた)が保有している 売掛金 を

ファクタリング会社が 買取る ことにより、

企業様へ 最短即日入金

まだ入ってきていない売上を 先に資金化

する事が出来るサービスです。

カンタン4STEPでわかる、ファクタリングの仕組み

請求書の発行

(売掛金の発生)

請求金額の先払い

(スムーズな資金調達)

例: 最短即日

取引先

(売掛先)

お客様

(あなた)

ファクタリング

会社

例: 45日後

売掛金の入金

例: 45日後

入金後のお支払い

なぜ、ファクタリングを利用して資金調達をした方がいいのか?メリット10選

資金調達でよくあるお悩み

- 審査〜入金まで1か月以上

- リスク(返済猶予)中

- 不動産や保証人がない

- 税金滞納

- 信用情報に問題あり

- 融資を断られた

- 資金ショート寸前

- 急な注文、事業拡大への対応

- 赤字決算

- 債務超過

ファクタリングで全て解決

ファクタリングで全て解決

- 最短即日・スピード資金調達!

- 100万円〜3億円まで対応可能

- 借りない資金調達

- キャッシュフローの改善

- 金融機関やビジネスローンと審査方法が違う

- 信用情報への影響なし

- バランスシート上、負債にならない

- 資金繰りの改善で銀行融資の再開も可能に!

- 売掛金さえあれば即日資金化

- 秘密厳守で売掛先へ通知しません

ファクタリングは、金融機関とは異なる審査方法のため、 売掛金さえあればすぐに資金を調達することができます。

また、銀行の融資履歴に影響が出ないため、決算書や信用情報にも問題は残りません。

ファクタリングは融資ではなく「売掛金の売買」であるため、負債として計上されることもありません。

取引が将来の金融機関の審査に影響を及ぼすこともなく、むしろキャッシュフローを改善することで銀行融資の再開が期待でき、ビジネスチャンスの拡大にもつながります。

現在融資が受けられない場合でも、ファクタリングを毎月利用することで、

毎月「即時の資金調達」が可能になります。

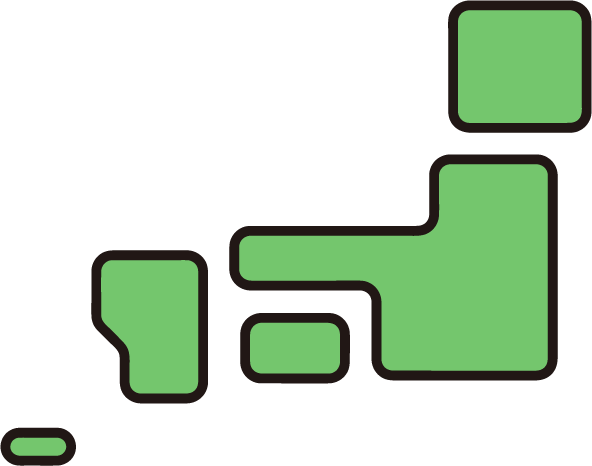

さらに、売掛金を活用した資金調達は 国も認めています

中小企業のバランスシート

売掛債権をもっと資金調達に活用することで、

資金調達の幅が広がる!

【経済産業省の見解】

中小企業における資金調達の課題

~売掛債権担保及び動産担保の活用に向けて~より抜粋

中小企業では自己資本の比率が27.3%であるのに対し、借入金の占める割合が40.7%と高く、金融機関の貸出態度の影響を受けやすい資金調達構造となっている。

売掛債権を活用した資金調達が正当な資金調達手段であることの周知徹底が必要である。

【参考文献】

http://www.sangiin.go.jp/japanese/annai/chousa/keizai_prism/backnumber/h19pdf/20073801.pdf

(参議院のWEBサイトに公開されているレポート)

タチアゲの無料診断が選ばれる3つの特徴

1. 提携事業者数の豊富さ

タチアゲは、多数の提携事業者を持ち、あらゆるニーズに対応できる資金調達方法をご提案します。最適なファクタリングの方法が見つかります。

2. 高い資金繰り改善率

ファクタリングによる資金調達で、資金繰り改善はもちろん、経営サポートも充実しています。経営の安定をサポートいたします。

3. 全国対応

日本全国、どこでも対応可能です。遠方の経営者様も無料診断でサポートを受けられます。

タチアゲで資金調達を始めませんか?

今すぐお問い合わせいただければ、専任のスタッフがサポートいたします。